Agosto, 2018

Autore: dr. MIRANDA Leonardo

Le opinioni espresse non impegnano la responsabilità della società di appartenenza

Riproduzione vietata/Partial or total reproduction and trasmission is forbidden

1. Premessa

Il vantaggio di presentarsi con i requisiti di una banca autorevole, solida ed affidabile oggi come ieri è senza dubbio la carta vincente. Ciò che permette di mantenere nel lungo periodo la propria clientela fidelizzata e avere la possibilità di intraprendere nuovi progetti di business di successo è soprattutto il livello della propria reputazione. Essere solidi è un valore fondamentale che non può non essere considerato come valore aggiunto dal consumatore di servizi finanziari: oggi come ieri scegliere una banca sicura dove farsi accreditare il proprio stipendio, dove richiedere servizi di pagamento o dove rivolgersi per servizi di gestione del risparmio risulta arduo poiché le variabili da considerare sono in gran numero e spesso di scarsa comprensione.

Vale la pena anzitutto considerare che uno dei modi con i quali i principali istituti di credito, nelle figure delle agenzie fisiche o come siti web, si presentano al mercato dei potenziali clienti è fare marketing facendo leva su quelli che a detta dei bancari possono essere i principali fattori di maggior successo. Non è un segreto che in ogni pannello pubblicitario spesso adiacente alle filiali oltre che il brand, il logo e la promozione del momento vengano quasi sempre riportate in piccolo delle informative riguardanti il “CET1”, acronimo di “Common Equity Tier” ovvero letteralmente tradotto dall’inglese “capitale primario di classe 1”. Tuttavia, il motivo per il quale il CET1 agli occhi di un consumatore risulta paradossalmente un elemento poco considerato o trattato come parametro secondario da mettere per iscritto in piccolo rispetto alla gigantografia sullo sconto offerto è ravvisabile anzitutto nel fatto che tale elemento rischia di essere semmai percepito in modo sbagliato: un grigio tecnicismo la cui comprensione è per i soli addetti ai lavori. Di fatto non si può ignorare anche l’annosa questione riguardante il fatto che l’Italia per livello medio di educazione finanziaria risulta ancora indietro rispetto ad altri paesi dello stesso sistema UE (1).

Se dunque è vero che anche per gli esperti o i professionisti di qualsivoglia settore non si finisce mai di imparare, vale la pena in questa occasione riepilogare con alcuni passaggi perché vi è esigenza di maggior trasparenza sull’informativa di patrimonio, che cosa sia questo “CET1” inteso esso come indicatore di solidità, come si determina e quali sono i requisiti che obbligatoriamente vengono richiesti alle banche per renderle solide e adeguate per quella clientela che necessita garanzie ed affidabilità.

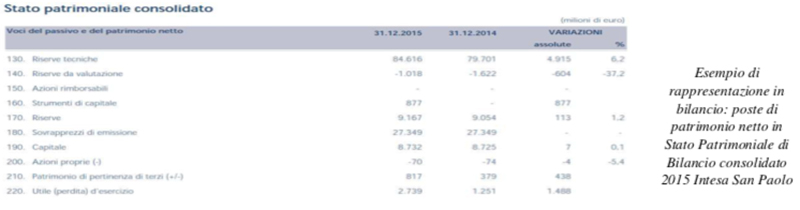

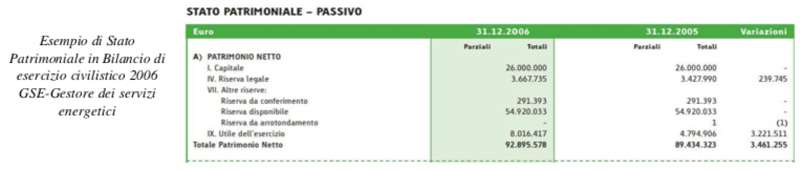

2. Introduzione al patrimonio di vigilanza: definizioni e riscontri nei bilanci IAS/IFRS

Da un punto di vista storico, “patrimonio” quale locuzione riconducibile al latino “patrimonium” e che deriva da “pater” “munus” ovvero compiti spettanti al padre, sta a indicare sotto l’accezione economica del termine il totale della ricchezza o del benessere relativo ad un certo soggetto. In una versione più pratico-aziendalistica si potrebbe asserire che il patrimonio è il primissimo aggregato di valore cui i fattori economici e produttivi in una posizione contrattuale – in modo prioritario rispetto ai fattori in posizione residuale – possono attingere. E’ dunque un qualcosa di idealmente intangibile che allo stesso modo ci indica nella realtà quali sono le reali risorse cui una certa entità giuridica può far riferimento in caso di adozione di politiche risanatorie ossia espansive. Pertanto, proprio l’aggregato di patrimonio netto presente nello schema di stato patrimoniale civilistico ex 2424 – classe A del passivo – ci indica come il legislatore intende mostrare questi mezzi propri in modo prefissato negli schemi di bilancio sin dai tempi del recepimento della direttiva 86/635 (2).

Se quindi le novità nel campo delle disclosure di bilancio nei suoi aspetti formali dovrebbe soprattutto agevolare i principali fautori del bilancio, intesi essi come prestatori di capitale di rischio, risulta fondamentale identificare come precisamente è possibile raccogliere maggiori informazioni chiave sul patrimonio. Da un punto di vista della controparte vale la pena inoltre considerare che in Europa le banche tanto quanto le principali società assicurative svolgono funzioni di interesse pubblico e pertanto sono enti particolarmente soggetti a vigilanza; essendo costoro le principali protagoniste nel meccanismo di trasmissione della politica monetaria in un sistema fortemente bancocentrico, esse hanno dunque l’obbligo di recepire tutte le direttive europee in materia di trasparenza, adeguatezza ma soprattutto solidità al fine di evitare ulteriori crisi sistemiche. Si può ben dire quindi che l’anello di congiunzione tra la fattispecie degli EIP (4) e degli aggiornamenti sul reporting per l’adozione dei GAAP (5) è pertanto la tipicità della nota integrativa: da un punto di vista formale infatti a seconda che si stia trattando di intermediari finanziari di tipo bancario ossia di tutte le altre società facenti parte dell’albo accorpato ex TUB 106, si predispone una configurazione di Nota Integrativa composta in Allegati o in Parti che sono in stretta sintonia con l’operatività ex core business.

Ma in quale parte della nota integrativa si raccolgono maggiori informazioni sui mezzi propri per sopperire alla richiesta di maggiori informazioni sulla solidità?

In primis si identifica uno schema idoneo a rispondere a questa domanda: il prospetto delle variazioni di patrimonio netto. Sebbene da tale documento si possa desumere come variano i mezzi propri intesi essi come grandezza stock, allo stesso tempo non si comprende veramente a fondo il perché avvengano le variazioni di voci e sotto voci ad esso relative. Tale prospetto inoltre presenta anche due limitazioni:

- Si mostra volatile in quanto le poste che ne fanno parte sono valutate con i principi contabili internazionali che adottano il criterio del Fair Value (6).

- Tale primaria configurazione di patrimonio non sempre è in grado di coprire tutte le perdite manifestate da rischi sia attesi che disattesi in cui un’entità bancaria o assicurativa possa incombere.

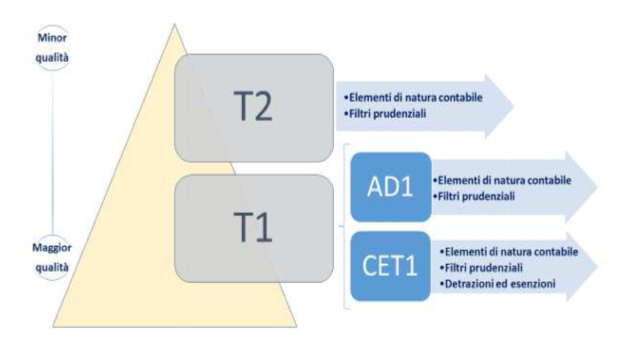

Per questa ragione le fattispecie bancarie nella parte “F” di nota integrativa mostrano uno schema circa un differente tipo di patrimonio costruito ad hoc in relazione a quelle che sono le attività e passività finanziarie nella loro esatta qualità e quantità ai fini dei requisiti di sorveglianza. Tale prospetto denominato anche come “Fondi propri” è il vero indicatore della solidità e come tale viene considerato il principale presidio contro i rischi sia misurabili che non misurabili. A tal fine si ricorda che secondo gli accordi di Basilea II, i fondi propri di un’entità bancaria presenti nella parte F di nota integrativa devono presentare due principali forme di capitale:

- Capitale di classe 1 (TIER1)

- Capitale di classe 2 (TIER2)

Il capitale di classe 1 detto anche “T1” rappresenta una pura configurazione dei fondi propri o meglio quell’insieme di poste di bilancio ritenute più significative come il capitale sociale e le riserve di bilancio; sono porzioni di patrimonio che, per i vincoli contrattuali dai quali sono state generate promettono un’altissima probabilità di rimanere nel novero del patrimonio dell’entità considerata per il medio-lungo periodo. Rappresentando quella forma di ricchezza in grado di essere utilizzata ai fini di assorbimento in regime di funzionamento, il T1 si compone in parte da una sub-classificazione di capitale chiamata “CET1”, acronimo di “Common Equity Tier1” e da una classe addizionale di capitale chiamata AT1 ovvero “Addition Tier1” che ricomprende tutte quelle attività e passività che non possiedono i requisiti del CET1.

Il capitale di classe 2 “T2” fa altresì riferimento ad una seconda classe di fondi propri come gli strumenti di capitale ibridi e i debiti subordinati. Il T2 come configurazione di capitale supplementare presenta un livello qualitativo e di affidabilità nel tempo inferiore rispetto al capitale di classe 1; nella sua totalità infatti descrive quindi una forma di patrimonio alternativa che nel medio-lungo periodo potrebbe coprire l’entità dalle perdite solamente in caso di apertura di procedure risolutorie.

Una misura di solidità: il CET1

Per configurare il CET1 bisogna anzitutto procedere ad un’analisi fondamentale della controparte per poterne comprendere a fondo quale siano la natura e le caratteristiche delle poste in bilancio già esplicitate in altrettanti schemi. Non a caso i fondi propri sono una configurazione di capitale maggiormente esplicativa ma allo stesso tempo più complessa. Mediante la pubblicazione dell’Informativa al pubblico Pillar III (7) si può fare un’analisi dettagliata di tipo “verticale” in quanto si ottiene una mera apertura delle singole voci presenti nella parte F della Nota integrativa. Tuttavia, al fine di comprendere davvero come si manifestano i valori all’interno della parte F di nota integrativa bisogna provvedere anche ad un’analisi di tipo “orizzontale” in quanto ogni singola voce può essere oggetto di apposito incremento o riduzione di valore a seconda di tre principali componenti:

1. Elementi di natura contabile (+)

2. Filtri prudenziali (-)

3. Detrazioni, esenzioni e alternative (-)

1) Gli “Elementi di natura contabile” del CET1, presenti anche in altri cluster (figura in alto), sono le singole sotto voci presenti nell’informativa al pubblico Pillar III: è da tali voci che si parte per costruire la singola porzione di capitale di sorveglianza in quanto gli importi ad essi riconducenti sono visti come incremento di valore di tutta la classe. Essi sono gli strumenti di capitale i quali:

- Devono essere emessi dall’ente e se emessi prima del 2014 devono essere classificati all’interno dello schema di patrimonio netto con chiara e separata indicazione.

- Devono rispettare i requisiti di cui all’art.28 – e dell’art.29 quando applicabile – del Regolamento UE N.575/2013

- Per far parte del CET1 non possono vedersi ridotto il loro valore nominale (8).

- Dal punto di vista del diritto alla distribuzione dei dividendi non vi possono essere trattamenti preferenziali (9).

- Conferiscono ai loro possessori un credito sulle attività residue dell’ente che, sebbene non possa essere oggetto di garanzia alcuna, in caso di liquidazione è proporzionale all’importo di tali strumenti emessi.

Oltre agli strumenti di capitale, per formare una prima bozza di CET1 si aggiungono anche altri elementi come i sovrapprezzi di emissione e gli utili non distribuiti netti di oneri e dividendi prevedibili.

2) Il secondo fattore da computare per determinare l’importo comprensivo del CET1 è rappresentato in negativo dai filtri prudenziali: alcuni dei principali filtri che vengono applicati sono gli eventuali aumenti di capitale fatti in relazione alla redditività che si stima di ottenere in futuro quando tale redditività è strettamente connessa ad un’operazione finalizzata all’ottenimento di soli proventi da cessione. Inoltre, viene considerato in negativo anche l’eventuale riserva da Cash flow Hedge (10) qualora i sottostanti non vengano valutati con il criterio del fair value. In caso di aumento del proprio merito creditizio, vengono definiti filtri anche quei profitti o quelle perdite derivanti dall’applicazione del criterio di valutazione del fair value alle passività. In definitiva, non possono essere incluse quelle rettifiche di valore supplementari sul portafoglio di negoziazione sulla base dei requisiti dell’art. 105 del Regolamento UE N.575/2013.

3) Ultima componente al fine della determinazione del CET1 sono le detrazioni e le esenzioni. Sono fattori che mirano a ridurre ancor di più il valore del CET1 dopo l’applicazione dei filtri prudenziali. Tra le detrazioni figurano ad esempio le perdite dell’esercizio in corso, il valore dei beni immateriali – netto delle passività e attività fiscali differite che si basano sulla redditività futura – ed i tributi sul CET1 che sono prevedibili al momento del calcolo dello stesso.

3. I fondi propri secondo gli accordi di Basilea:

Se per ipotesi mi svegliassi domattina e decidessi di diventare un banchiere, quale sarebbe il principale requisito che mi verrebbe richiesto?

Avendo visto quali sono le classificazioni di capitale utili alla costruzione dello schema dei Fondi Propri per un’analisi di tipo verticale e avendo presentato le tre principali componenti volte ad approfondire un’analisi di tipo orizzontale delle singole voci, rimane da appurare perché un sinonimo di Fondi propri sia proprio “Patrimonio di Vigilanza”. Non a caso, dietro questa schematicità volta alla trasparenza vi è la mano degli accordi Basilea: da circa 30 anni per la stabilità monetaria e finanziaria i paesi del G10 si riuniscono in un comitato avente sede in Svizzera il cui scopo è produrre degli standard sui requisiti di adeguatezza patrimoniale che, con l’aspettativa che i singoli paesi aderenti emanino disposizioni di legge nazionali attuative, le banche devono tassativamente rispettare.

Molto più semplicemente al di là delle analogie in termini di competenze con la disciplina civilista in merito alla figura dell’imprenditore commerciale come anche alle fattispecie societarie cui un’entità bancaria possa equipararsi, un primissimo requisito sarebbe dotarsi di un capitale minimo al fine di esercitare l’attività di intermediazione creditizia pari a 6,3 milioni di euro per le banche costituite in forma di società per azioni e di circa 2 milioni di euro nel caso di banche cooperative.

Oltre ciò, si ribadisce che gli accordi di Basilea si focalizzano di più sui principali fattori di rischio cui gli istituti bancari possono affrontare nel corso della loro attività. Il primo accordo stipulato nel 1988 aveva come focus principale i rischi di mercato e di credito; veniva richiesto che le banche aderenti al sistema G10 si adeguassero varando una versione di patrimonio di vigilanza che ponderasse gli attivi di bilancio in funzione al merito creditizio delle controparti. In quel contesto la normativa stabiliva alcuni parametri da impiegare per il calcolo del rischio (11) mentre si lasciava alle singole banche la possibilità di stabilire con appositi modelli la probabilità di default delle controparti (12). Nel 2004 si manifesta un cambiamento significativo con i nuovi accordi di Basilea rinominati per l’occasione “Basilea II” in virtù dell’introduzione del concetto di rischio operativo e mediante la ripartizione del concetto di adeguatezza patrimoniale in tre punti chiave definiti “Pillar” o meglio “pilastri”:

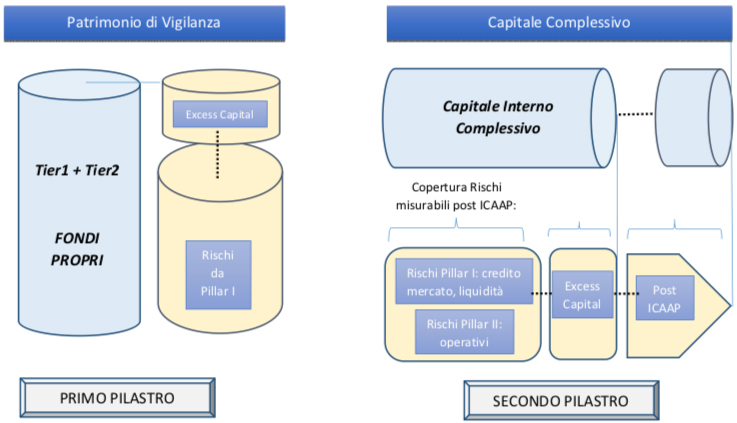

- Pillar 1: si stabilisce un indicatore di solidità chiamato “Total Capital Ratio”: tale requisito prevede che il rapporto tra patrimonio di vigilanza (T1+T2) e la somma tra l’attivo ponderato al rischio di credito, di mercato e di liquidità debba essere maggiore od uguale alla soglia dell’8%.

- Pillar 2: viene richiesto alle autorità nazionali di garantire che le banche si dotino in autonomia di sistemi di misurazione e controllo dei rischi per migliorare l’adeguatezza patrimoniale andando ad incidere anche sull’implementazione di appositi presidi organizzativi circa i rischi non misurabili.

- Pillar 3: per ultimo ma non meno importante il tema della trasparenza assume un valore nettamente più significativo rispetto allo status degli accordi precedenti.

Successivamente alla Grande Recessione del 2007 vi è stato un ulteriore aggiornamento degli accordi di Basilea (“Basilea III”) per richiedere maggiori garanzie sia sul capitale che sulla liquidità andando a definire nuove soglie minime da rispettare:

i. il CET1 rispetto all’attivo ponderato per il rischio non dovrà mai essere inferiore al 7% in quanto una parte dovrà essere costituita dai requisiti minimi (relativi proprio al “common equity”) innalzati dal 2% al 4,5% mentre un’altra parte dovrà riguardare una sorta di capitale di sicurezza (13).

ii. Il T1 sull’attivo ponderato prevede una soglia minima del 6%.

Infine, si richiede l’adozione di modelli di copertura dai rischi di liquidità in grado di potenziare i sistemi di monitoraggio in essere sulla liquidità e coprire eventuali fabbisogni di capitale e breve termine per un arco temporale di almeno 30 giorni (14).

4. L’ICAAP: un ponte tra i requisiti prudenziali e l’adeguatezza patrimoniale

Una banca che rispetti tali soglie, può in definitiva essere considerata idonea ad affrontare tutti i rischi? Essendo il patrimonio di vigilanza il protagonista delle principali linee guida degli accordi di Basilea, affinché si possa avere una visione di insieme tra l’impatto dei primi accordi e le novità di Basilea II, bisogna in definitiva far luce sull’introduzione dell’ICAAP (“Internal Capital Adequacy Assessment Process”): tale è un processo che avendo caratterizzato il Pillar II, quale pilastro declinato in funzione del principio di adeguatezza, prevede l’introduzione di un sistema organizzativo aziendale in grado di determinare in autonomia la propria adeguatezza patrimoniale, attuale quanto prospettica, in accordo con le strategie di business che si vogliono intraprendere (15). Sebbene il primo step di questo processo sia proprio l’identificazione e la misurazione di tutti i rischi, un ulteriore passaggio sarebbe conciliare quanto “capitale di sorveglianza” si necessita al fine della copertura delle perdite attese da rischi sia misurabili che non misurabili. Secondo un approccio di primo Pilastro il totale dei fondi propri dovrebbe in primis riuscire a coprire tutte le perdite attese derivanti dalla propria attività:

Sempre secondo un approccio di primo pilastro, al fine della protezione dai potenziali rischi di mercato, di credito e di liquidità la somma del T1e del T2 deve riuscire a coprire anche una porzione aggiuntiva di capitale detto “Excess Capital Vigilanza” (figura sopra) in caso di eventuale fabbisogno di capitale per l’implementazione di progetti strategici.

Non essendo previsto un processo idoneo ad identificare anche quei rischi cosiddetti non misurabili, è con l’introduzione di un approccio completo di secondo pilastro che si ottiene la vera riconciliazione tra le varie tipologie di capitale di vigilanza con quelle che potrebbero essere le esigenze di adeguatezza di una realtà bancaria; di fatto, successivamente alla mappatura di tutti rischi – con una conseguente stima su eventuali perdite ad essi correlate – si può individuare il capitale Interno complessivo facendo riferimento sia ai rischi di Pillar1 quanto di Pillar2 ponendo particolare attenzione sui rischi “operativi” e all’Excess Capital. L’ulteriore stima dei rischi non misurabili secondo un approccio di perdita attesa prevede infine la dotazione di un porzione di capitale incrementale “Excess Capital” volta a identificare il “Capitale Complessivo”.

5. Conclusione

La solidità e la stabilità sono tematiche assai delicate in vista delle sempre più frequenti vicende giudiziarie riguardanti il settore bancario. Rispetto agli anni precedenti la dottrina quanto i regulators che insieme hanno determinato quei cambiamenti circa il modo di rappresentare in bilancio il proprio status di “ricchezza”, hanno spinto verso un orientamento caratterizzato da una reportistica incline alla qualità e alla trasparenza; basti pensare che dal 1 gennaio 2018 con l’entrata in vigore del novellato IFRS9 per poter classificare uno strumento finanziario come bene immobilizzato si necessita di svolgere una severa analisi volta quasi ad escludere tale possibilità. Ciò implica che nella maggioranza dei casi, come ad esempio nei contratti di mutuo aventi clausole di finanza strutturata, si tendono a classificare in bilancio strumenti finanziari o crediti speciali le cui variazioni di valore devono essere rappresentate nei prospetti reddituali per dare maggior evidenza nel breve periodo dei guadagni e delle perdite ad essi relativi.

Qual è lo scopo di questo approccio? E’ senza dubbio rendere gli investitori più informati.

Il CET1 ratio è un buon indicatore di solidità, utile e valido per i suoi risvolti pratici, in quanto è prima di tutto collegato al concetto di qualità: con tale indicatore si vuole dare semplicemente evidenza della porzione più significativa, concreta e limpida di ciò che possiede una certa istituzione finanziaria. In secondo luogo, è anche un parametro da considerare insieme ad ulteriori variabili altrettanto significative come la redditività di una banca e il rating che viene emesso da parte di agenzie internazionali.

Una banca che crede davvero nell’educazione finanziaria è la stessa che sostiene campagne informative per i propri clienti e al contempo investe in programmi di formazione individuale per dar loro strumenti e nozioni – anche basilari – finalizzate a renderli liberi di scegliere secondo le proprie attitudini e necessità e per favorire indirettamente il mercato con maggior trasparenza e rigore.

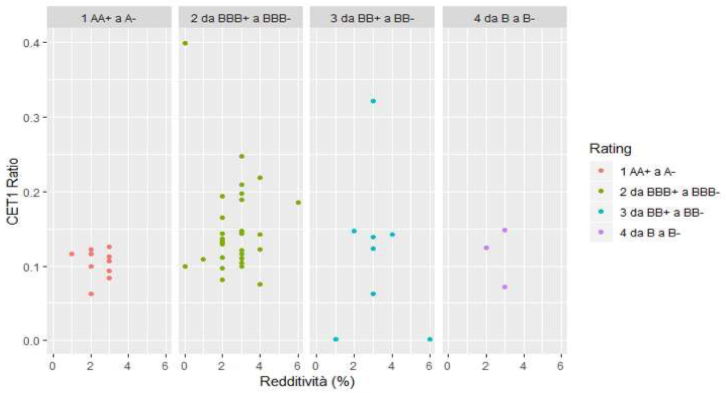

APPENDICE

Lo scopo di questa analisi è verificare il legame tra alcune delle principali variabili citate in precedenza: il CET1 ratio, l’indice di redditività e il livello di Rating. La ragione sottesa alla scelta di queste variabili è appurare che in caso di acquisto di strumenti finanziari rischiosi e altamente volatili si otterrebbe sia maggior redditività quanto un incremento di attività e passività che per loro natura non possono essere considerate tra il capitale primario di classe1, andando ad influire negativamente sull’indice relativo. Allo stesso modo, si vuole anche verificare che il livello di rating emesso dalle agenzie internazionali riesca a catturare questo trade off.

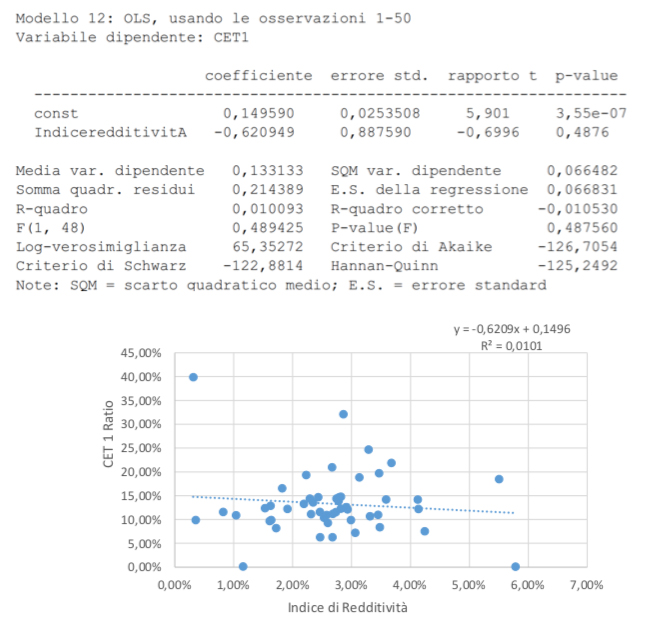

Ipotesi nulla – H0: Il CET1 ratio non incide sull’indice di redditività;

Ipotesi alternativa – H1: L’indice di redditività è una variabile che influisce negativamente sul CET1 Ratio;

E’ stato raccolto un campione di 50 banche tra le più importanti in Italia. Le variabili raccolte da i rispettivi bilanci pubblicati in data 31.12.2017 (16) ed analizzate con apposito tool sono state le seguenti:

- CET1 Ratio – espresso come rapporto tra il valore del CET1 presente nella tabella dei Fondi propri nella parte F dei bilanci consolidati e il totale delle attività ponderate al rischio;

- Indice di redditività – indice ottenuto dal rapporto tra il Margine di Intermediazione presente all’interno degli schemi di conto economico e l’importo totale dell’attivo di bilancio;

- Rating – a seconda della casistica è stato raccolto il rating dalle agenzie Moodys, Standars & Poor e Fitch Rating. Il rating di default riguarda le singole entità, tuttavia in caso di mancanza del dato è stato selezionato il rating associato alla porzione più consistente dell’esposizione creditizia in bilancio; in un secondo momento per comparare i dati si è passato ad una omogeneizzazione di tutte le categorie di rating delle tre agenzie in uguali categorie di giudizio per ricondurle in 4 classi principali:

Il campione si concentra principalmente nella classe di rating intermedia (da BBB+ a BBB-). Da una prima analisi occhiometrica si può osservare che le banche con rating peggiore raffigurate nella parte destra della figura sopra, presentano rendimenti in media del 3,6% e mai al di sotto del 2% mentre spostandoci nella parte sinistra del grafico dove il rating migliora si possono notare anche valori al di sotto dell’1%.

Per studiare il legame tra le variabili di CET1 ratio e l’indice di redditività è stata condotta un’analisi OLS per verificarne l’eventuale legame di correlazione:

Tracciando un grafico a dispersione tra le due variabili si può notare una linea di tendenza avente coefficiente negativo pari a (-0,6209). Ciò dimostra che all’aumentare della redditività il CET1 Ratio tende a diminuire. Sebbene questo valore dimostri il trade off tra le due variabili, a fronte della scarsa numerosità campionaria non possiamo avvalorare l’ipotesi alternativa (“H1”) in quanto il “rapport t” + pari a ”-0,69” cioè in valore assoluto inferiore alla soglia di 1,645 (17); inoltre il modello presenta anche una bontà molto scarsa (R-quadro = 0,01) spiegando di fatto solo l’1% delle variazioni intorno alla linea di tendenza. Siamo pertanto costretti a rigettare l’ipotesi alternativa.

Conclusione:

Il CET1 Ratio per le 50 banche analizzate non influisce sull’indice di redditività.

Note:

- http://www.qds.it/24136-italiani-senza-cultura-finanziaria-manca-sinergia-tra-le-istituzioni.htm

- Decreto legislativo n.87 del 27 Gennaio 92’

- Al fine dell’adozione dei principi contabili internazionali IAS/IFRS per il recepimento del Regolamento (CE) 1606/2002.

- Acronimo di “Enti di interesse pubblico”

- Generally Accepted Accounting Principle;

- Il fair value è il punto cardine dei principi IAS/IFRS per la valutazione e la classificazione degli strumenti finanziari;

- Ai fini della trasparenza si fa riferimento all’allegato VI del Regolamento di Esecuzione (UE) n. 1423/2013 della Commissione Europea: tale regolamento prevede che da parte delle banche debba essere pubblicato un documento chiamato “Informativa al pubblico Pillar III” in cui è spiegato come si giunge a determinare l’importo dei fondi propri sia da un punto di vista qualitativo che quantitativo, andando ad approfondire tutte le sotto voci del prospetto che sommate tra loro rendono i medesimi importi presenti all’interno della Nota Integrativa.

- Salvo la liquidazione dell’ente e le operazioni discrezionali di riacquisto degli strumenti e di riduzione del capitale, a condizione che l’ente sia stato autorizzato a norma dell’art.77.

- Non sussistono obblighi per effettuare distribuzioni ergo se non si effettuano non si dà luogo ad un caso di default dell’ente.

- Una delle principali politiche di copertura che possono essere prese in considerazione da parte delle entità IAS compliant è la Cash flow Hedge: tale politica prevede di coprirsi da eventuali perdite derivanti da variazioni avverse del fair value dei flussi di cassa che si prevede di dover incassare nel medio lungo periodo.

- Attivo ponderato calcolato come funzione dei parametri: “LGD” (“loss given default”), “EAD” ed M (“maturity”).

- Non tutte le banche usavano modelli denominati “IRB”. Nel caso in cui determinate entità bancarie avessero presentato un alto livello di rating, veniva concessa la possibilità di definire internamente tutti i parametri di riferimento per il calcolo del rischio creditizio adottando il modello “AIRB”.

- “Conservation buffer” pari al 2,5% da impiegare come riserva aggiuntiva contro nuove eventuali fasi recessive del mercato.

- https://www.borsaitaliana.it/notizie/speciali/unione-bancaria-europea/nuoveregoleperlebanche/basilea3/basilea3.htm

- L’ICAAP è come un ciclo: una volta che in qualità di processo viene realizzati, Banca di Italia lo valuterà implementando un ulteriore processo chiamato “SREP” (“Supervisory Review and Evaluation”) per verificare che tutte le normative prudenziali siano state recepite ed emettere una sentenza. Se così non fosse, verranno impartite delle misure correttive.

- Nel caso di informazioni non disponibili al 31.12.2017, essendo questa un’analisi con approccio cross-section e non di serie storiche, sono state raccolte le stesse variabili come evidenze per periodi intercorrenti tra il 31.12.2016 e il 30.06.2017

- Dalla tavola della normale per N=50 e α=5% otteniamo 1,645