di Nicolò Stefanini

Il valore dell’impatto ambientale, sociale così come il concetto di responsabilità, si sta dimostrando un plus aggiuntivo nelle valutazioni anche nel mondo della finanza. Grazie alle nuove tecnologie, la loro diffusione sarà ancor più semplice e rapida nel futuro prossimo e sarà in grado di attirare nuovi investitori ormai sempre più consapevoli dell’importanza degli investimenti responsabili e sostenibili (Sri).

Questo concetto è cambiato radicalmente in breve tempo. Infatti, in un passato non troppo lontano, si riteneva che investire con un’ottica sostenibile generava dei profitti ridotti e quindi fosse un elemento penalizzante per gli investitori. Oggi, complice anche il fatto che il perimetro degli Sri è sempre più ampio poiché non si limita più ai settori green ma contempla ogni investimento che produce valore per l’investitore e benefici sull’ambiente e sulla società nel suo complesso, la sostenibilità ricopre un indicatore importante per definire la propria strategia di investimento in un’ottica di medio-lungo periodo.

Si inizia quindi a parlare di fattori ESG (environmental, social, governance)

In questo articolo si offre una panoramica degli investimenti ESG, passando per le principali strategie di investimento sostenibili ed infine si confronteranno due portafogli di cui uno con titoli ESG e uno senza per dimostrare che il primo generi un maggior ritorno finanziario.

COSA SONO GLI INVESTIMENTI ESG?

Gli investimenti ESG sono definiti come quella tipologia di strumenti finanziari che prendono in considerazione fattori come politiche sociali, posizioni ambientali e le prassi etiche di un’azienda, oltre ai fondamentali economico-finanziari. Questi tipi di strumenti danno l’opportunità di combinare ritorni finanziari con i benefici socio-ambientali generando delle esternalità positive per gli investitori. Ad esempio, la corretta gestione della forza lavoro di un’azienda può generare effetti economici positivi nel tempo. Questa, può essere sfruttata per selezionare le imprese con una migliore governance in grado di ridurre e/o mitigare i rischi e cogliere le opportunità.

In generale i criteri più comuni di cui tengono conto gli investimenti ESG sono:

✓ Ambientali: il modo in cui una società utilizza le risorse, l’energia o gestisce i rifiuti e le emissioni;

✓ Sociali: il modo in cui l’azienda tratta la propria forza lavoro, la sua salute, sicurezza e il modo in cui si interfaccia con le comunità locali;

✓ Governance: l’etica aziendale, le diversità all’interno dell’azienda, l’organizzazione remunerativa della forza lavoro.

QUALI SONO LE LINEE GUIDA DELL’INVESTIMENTO RESPONSABILE?

Esiste un numero elevato di termini che vengono utilizzati per definire tutte le strategie che sono nate con e sotto gli investimenti sostenibili. Molti, per fare chiarezza e tracciare le possibili strade da seguire utilizzano lo schema chiamato “The Spectrum of Capital”, che è stato sviluppato dal “The Impact Management Project”, che viene riportato di seguito.

Sotto la parte traditional viene inserita la strategia degli investimenti finanziari corretti per il rischio che non considera l’impatto ESG. Varianti di questa strategia, ma in linea con la crescente aspettativa che il denaro debba fare del bene oltre a generare rendimenti, sono gli investimenti responsible o sustainable. Gli investimenti “responsabili” mirano a mitigare i rischi ESG ed evitare danni alla società. Meglio ancora, gli investimenti “sostenibili” perseguono attivamente risultati ESG positivi per la società. Il filo conduttore però, rimane ancora la preoccupazione prioritaria di generare rendimenti finanziari competitivi. La strategia philantropy prevede l’allocazione del capitale per fornire soluzioni che abbiano un impatto in ottica sviluppo sostenibile “Agenda 2030” delle Nazioni Unite. Gli investitori filantropici non si aspettano un ritorno finanziario, perché sono motivati sia dall’impatto che ogni potenziale sovvenzione avrà sia dall’efficienza con cui il loro denaro sarà usato. Gli investimenti a impatto vanno dal finance-first, che offre rendimenti finanziari competitivi, all’impact-first, che vira verso progetti a più alto rischio o rendimenti finanziari inferiori al mercato.

PERCHE’ SCEGLIERE L’INVESTIMENTO RESPONSABILE?

Tra le motivazioni principali rientrano:

✓ La domanda dei clienti: essi chiedono sempre più trasparenza sull’uso e finalità del loro denaro negli investimenti per allinearli ai loro valori personali. Gli investimenti ESG possono servire per cercare di creare il connubio perfetto tra i propri valori personali e una strategia d’investimento diversificata e resiliente in grado di contribuire al raggiungimento degli obiettivi a lungo termine. Essi offrono la possibilità di investire in settori cari alla clientela (ad esempio sanità ed istruzione);

✓ Regolamentazione: gli interventi pubblici in seguito alla crisi economica del 2008 sono stati numerosi e tra questi si devono considerare quelli relativi alla consapevolezza crescente delle autorità di regolamentazione nazionali e internazionali che il settore finanziario può svolgere un ruolo importante nell’affrontare le sfide globali come il cambiamento climatico, la schiavitù moderna e l’elusione fiscale;

✓ Materiality: ormai sono in tantissimi esperti del settore a riconoscere che i fattori ESG influenzano notevolmente i rendimenti finanziari. Per questo motivo tali fattori vengono inseriti sempre di più nell’analisi degli investimenti e nelle decisioni, per gestire meglio i rischi e migliorare i rendimenti. Questo si chiama integrazione ESG. Inoltre, con questa integrazione è possibile diversificare ancor di più i portafogli rendendoli più resilienti e permettendo di identificare delle opportunità che senza di essi, potrebbero sfuggire.

QUALI SONO I PRINCIPALI TIPI DI STRATEGIE DI INVESTIMENTO SOSTENIBILE?

Secondo la Global Sustainable Investment Alliance (GSIA) possiamo classificare le principali strategie di investimento sostenibile nel seguente modo:

✓ Selezione negativa/esclusione: è prevista l’esclusione dal fondo o dal portafoglio di certi settori e/o aziende sulla base dei criteri ESG (ad esempio l’esclusione di società dei settori di armi, alcolici);

✓ Selezione positiva/best in class: strategia d’investimento in sottosettori. Si selezionano in base ai criteri ESG le migliori società all’interno di un determinato settore;

✓ Selezione su base normativa: selezione degli investimenti sulla base del rispetto di norme e standard internazionali (ad esempio le linee Guida dell’OCSE sulle multinazionali);

✓ Investimenti tematici: investimenti concentrati in temi riguardanti la sostenibilità (ad esempio l’energia pulita o la riduzione dell’inquinamento);

✓ Impact/community investing: investimenti in imprese, organizzazioni o fondi che hanno lo scopo di realizzare un impatto ambientale positivo insieme ad un ritorno finanziario;

✓ Integrazione ESG: l’inclusione sistematica ed esplicita di fattori ESG da parte dei gestori di fondi nell’analisi finanziaria degli investimenti;

✓ Corporate engagement e attivismo azionario: prevede l’uso dei propri diritti di azionista con l’obiettivo di influenzare e modificare i comportamenti aziendali al fine di rispettare i fattori ESG.

CHE COS’E’ IL GREEN ASSET RATIO (GAR)? PERCHE’ È STATO INTRODOTTO?

Il 1marzo 2021 l’autorità bancaria europea (EBA) ha prodotto un documento di consultazione per fornire gli standard tecnici relativi alle informazioni qualitative e quantitative in materia di “Climate and Other ESG risk”, azioni di mitigazione attivate, e informazioni quantitative su dati quantitativi e key performance indicator. Il KPI più importante è il GAR, Green Asset Ratio che dovrebbe indicare la percentuale di investimenti finanziati dalla banca secondo i criteri di sostenibilità coerentemente agli obiettivi imposti dall’accordo di Parigi. Questo indicatore, in conformità con l’articolo 8 del regolamento sulla tassonomia della finanza

sostenibile introdotta nell’UE, mostra nel dettaglio se il “portafoglio bancario” della banca (Banking Book) composto tanto dai crediti quanto dai titoli obbligazionari e dagli strumenti di capitale di rischio, è sostenibile dal punto di vista ambientale (Green Asset) e che contribuisce sostanzialmente agli obiettivi di mitigazione o adattamento al cambiamento climatico. Il GAR, quindi, non è altro che un rapporto dove al numeratore sono inseriti i green asset della banca e al denominatore il totale della attività della banca.

COSA SONO LA TASSONOMIA ESG E IL REGOLAMENTO 2020/852?

Il 18 giugno 2020, l’UE ha introdotto uno dei regolamenti che assume un ruolo molto importante ovvero, la Taxonomy Regulation. Essa, definisce i criteri per classificare le attività economiche (e indirettamente, quelle finanziarie) dal punto di vista ambientale, con l’obiettivo di ridurre il rischio di pratiche scorrette (c.d. greenwashing). Il Parlamento e il Consiglio Europeo hanno stabilito a fine 2019 che, i criteri per cui un’attività economica sia allineata con la tassonomia, l’attività deve seguire i principi OCSE dettati per le multinazionali. Il regolamento UE 2020/852, si applicherà, oltre che ai partecipanti al mercato finanziario, anche alle altre aziende soggette alla direttiva sulla Disclosure non finanziaria (“Non-Financial Reporting Directive”, “NFRD”), come società quotate e imprese di interesse nazionale, che dovranno comunicare la percentuale del fatturato e le decisioni di investimento che soddisfano i criteri della tassonomia. Questo per dare disponibilità agli investitori di informazioni utili a verificare l’allineamento degli strumenti finanziari agli obiettivi e obblighi ESG introdotti dal Regolamento UE 2019/2088 (“Regulation on sustainability‐related disclosures in the financial services sector”, “SDFR”). Occorre sottolineare però che non è di semplice attuazione la tassonomia UE nel settore bancario. In primis, non è di facile applicazione per tutte le tipologie di prestito e inoltre, comporta una valutazione di sostenibilità nella strutturazione delle operazioni finanziarie e nei servizi di consulenza ai clienti, nell’agevolazione dei processi di raccolta dati, nell’integrazione dei nuovi requisiti nei prodotti finanziari e nei relativi contratti, nonché nei processi di concessione e monitoraggio del portafoglio creditizio. Una problematica di non poco conto è sicuramente quella relativa ai sistemi informativi delle banche che non sono ancora predisposti per essere allineati con la tassonomia, in quanto le informazioni a disposizione non sono in grado di poter differenziare qualcosa tra un prestito green e uno non green.

Entro il 2025 è prevista l’applicazione della tassonomia e quindi questo crea la necessità da parte delle banche italiane di realizzare importanti investimenti – funzionali al raggiungimento della piena conformità normativa. L’ambito di applicazione della tassonomia è limitato alla lista delle attività definite dal Technical Expert Group on sustainable finance (“TEG”), un gruppo di esperti costituito dalla Commissione Europea. In futuro, molto probabilmente questa lista verrà estesa comprendendo altre tipologie di attività.

QUALI SONO I POSSIBILI RISCHI DEI FATTORI ESG PER LE BANCHE?

I fattori ESG in base alla definizione dell’EBA possono avere un impatto positivo o negativo sulla performance finanziaria o sulla solvibilità di un’entità, sovrana o individuale. In termini altrettanto generali, la Commissione Europea fa riferimento a eventi o condizioni legati all’ambiente, al sociale e alla governance che possono avere un impatto negativo sulle banche (Commissione Europea, 2020).

I fattori ESG possono avere una manifestazione qualitativa o quantitativa e concretizzarsi a vari livelli, (internazionale, nazionale, settoriale o di entità).

La rilevanza dei fattori ESG per le istituzioni finanziarie dipende dal loro modello di business e dal tipo di attività (ad esempio, settori e ubicazione geografica delle controparti) e passività (ad esempio, strumenti finanziari emessi). Inoltre, dal momento che i fattori ESG possono influire sulla performance finanziaria delle istituzioni, essi si traducono in rischi finanziari o non finanziari, come rischi di credito, di mercato, operativi, di liquidità e di finanziamento. Mentre i fattori ESG possono avere impatti positivi o negativi, i rischi ESG vengono definiti dall’EBA, come la materializzazione negativa dei fattori ESG. Tale materializzazione può essere divisa in due sottocategorie. La prima di rilevanza (materiality) finanziaria e che riguarda le attività economiche e finanziarie lungo tutta la catena del valore, sia a monte che a valle, e quindi influisce sul rendimento di tali attività; l’altra di rilevanza (materiality) ambientale e sociale, derivante dalle esternalità generate da quelle attività economiche e finanziarie, tipicamente di maggiore interesse per cittadini, consumatori, dipendenti, partner commerciali, organizzazioni della società civile e comunità.

Le banche, tuttavia, chiedono ai supervisori maggiore chiarezza sul concetto di materialità e su quale sia la frequenza e la periodicità con cui occorra valutare e documentare tale materialità.

Gli istituti di credito come detto, valutano il rischio ESG in base al proprio modello di business e quindi al mettere in atto politiche di governance e di risk management in relazione alle controparti affidate (in base alle linee-guida dell’EBA su “Loan Origination and Monitoring”). Le banche risentono in maniera diretta e indiretta del rischio ESG per via degli impatti che possono coinvolgere le controparti e che di rimando ricadono sulla banca stessa. Queste tipologie di rischi in base alle linee guida delle autorità europee possono avere le seguenti caratteristiche:

✓impatto incerto ovvero gli effetti dei fattori ESG possono manifestarsi con tempistiche molto differenti;

✓esternalità economiche negative;

✓forte sensibilità ai cambiamenti nelle politiche pubbliche. Un esempio: l’accordo di Parigi.

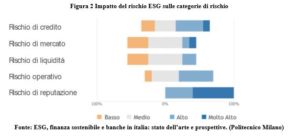

Da queste considerazioni si evince il fatto che le banche stanno ponendo la loro attenzione sull’impatto che il rischio ESG può avere sul rischio di credito, ovvero sulle sue componenti PD, LGD ed EAD delle controparti, ed in generale sugli altri rischi (figura 2).

Dal punto di vista del rischio operativo, le problematiche potrebbero derivare dal finanziamento di un’attività non sostenibile mentre in ottica rischio di mercato si sottolinea l’effetto che tali rischi potrebbero avere sugli emittenti e i loro strumenti finanziari.

Come noto, i fattori ESG stanno cambiando il modo d’agire delle banche. La crescita del settore della finanza sostenibile rappresenta nuove opportunità per le banche, ma anche nuovi rischi da individuare e gestire. Il rating di una banca indica il suo rischio di default e viene formulato da agenzie come Moody’s, Standard&Poor e Fitch. In particolare, Moody’s ha recentemente inserito i fattori ESG nel processo di valutazione delle banche. La metodologia adottata da Moody’s per il calcolo di questi rating prevede alcuni passaggi fondamentali: in principio si prevede l’assegnazione di un Baseline Credit Assessment (BCA), il quale non costituisce in sé un rating ma è una valutazione della qualità del credito della banca come entità indipendente, in assenza di aiuti esterni governativi o da altri enti finanziari (Moody’s a, 2019). Il BCA si compone a sua volta di tre diversi profili che studiano:

✓l’ambiente in cui la banca opera (macro profile);

✓la qualità del credito della banca, che secondo Moody’s dipende fondamentalmente dalla sua solvibilità e liquidità (financial profile);

✓altri fattori qualitativi (sia finanziari che non) i quali possono influenzare la qualità del credito di una banca come la diversificazione degli investimenti o il comportamento del management (qualitative adjustment factors) (Moody’s a, 2019).

Prima di calcolare il rating, il BCA viene integrato con la “Structural&Support Analysis” la quale misura la probabilità di ricevere aiuti esterni in caso di rischio di default; a tal proposito Moody’s ha inserito i rischi ESG nel processo di valutazione del BCA indicando quali sono i più rilevanti per le banche e le modalità con cui si manifestano. I tre fattori (ambientale, sociale e di governance) hanno un’incidenza sia sul financial profile che sui “qualitative adjustment factors”. Il fattore di rischio più rilevante per le banche rimane la governance (Del Anderson, 2017). Il comportamento della governance e il risk management di una banca ne determinano fortemente la qualità del credito. Poiché sono istituzioni che, nella loro attività core, assumono numerosi rischi ed è fondamentale che la gestione delle risorse finanziarie sia trattata attentamente senza andare oltre le possibilità in possesso della banca. La storia recente è ricca di esempi di banche andate in default o che hanno subito ingenti perdite per azioni del management avventate o illegali. Nei rating di Moody’s la valutazione della governance non ottiene un punteggio autonomo, ma assume rilevanza tramite aggiustamenti di tipo qualitativo, solitamente negativi, che hanno come oggetto i valori finanziari della liquidità e della solvibilità. Le sei variabili che determinano il comportamento dell’azienda sono il rischio delle figure chiave dell’azienda, i rapporti con parti collegate, le strategie ed il management, e le politiche della società in termini di gestione dei dividendi, compensazione degli impiegati e rendicontazione del bilancio” (Moody’s b, 2019). I rischi di tipo sociale derivano dalle interazioni delle banche con i loro stakeholders e la società in generale. I canali attraverso i quali i rischi sociali possono influenzare la qualità dei crediti di un istituto finanziario sono quello legale e, soprattutto, quello reputazionale. In generale i rischi sociali hanno però una rilevanza limitata nel settore bancario, in quanto le banche riescono spesso a risolvere o mitigare i problemi di questo tipo grazie alla loro flessibilità. Per le banche, in particolare, il rischio sociale più rilevante è il rapporto con i clienti. La reputazione di una banca può subire duri colpi nel caso di multe per comportamenti scorretti o ingannevoli verso i clienti, soprattutto nei paesi occidentali dove queste tematiche sono regolarizzate attentamente. Le altre variabili considerate per il calcolo del rating sono la “gestione del capitale umano, i trend demografici e sociali, sicurezza e salute, e la produzione responsabile” (Moody’s b, 2019). I rischi di tipo ambientale più rilevanti per le banche sono stati identificati come “l’inquinamento atmosferico, l’inquinamento o la mancanza d’acqua, la regolazione del carbone e eventi catastrofici dovuti all’attività dell’uomo o della natura” (Moody’s Investment Service). Attualmente l’esposizione delle banche verso questo tipo di rischi è generalmente bassa. I portafogli delle banche sono, infatti, spesso ben differenziati sia per settori che per area geografica e possono superare facilmente questi rischi. Secondo uno studio della “International Renewable Energy Agency” (IRENA) il raggiungimento degli obiettivi climatici entro il 2050 porterà a una perdita del valore di asset pari a 10 trilioni di dollari (IRENA, 2017). I settori più colpiti saranno l’immobiliare, l’estrazione di combustibili fossili e l’energetico. Inoltre. i rischi climatici assumono diversa rilevanza anche a seconda dell’area geografica. Al momento l’Europa e gli USA sono i continenti più a rischio con una possibile perdita totale di asset pari a circa 8 miliardi di dollari. Ciò è dovuto al fatto che la sostenibilità è diventata un tema centrale in questi sistemi economici portando nuove restrizioni legali e strategie di investimento.

PORTAFOGLIO CON O SENZA INVESTIMENTI ESG?

L’analisi condotta in questo paragrafo, vuole dimostrare che un portafoglio composto da strumenti finanziari ESG offre un rendimento superiore rispetto ad uno senza strumenti ESG.

Per fare ciò, è stata utilizzata la Portfolio Theroy (Markowitz, 1952) che assume l’ipotesi che tutti gli individui siano avversi al rischio. Nella generalità delle cose è noto che non sia così, infatti ogni investitore ha una propria funzione di utilità e una propria strategia nei confronti del rischio. Alcuni individui sono avversi al rischio, altri neutrali ed altri ancora sono propensi per il rischio ed in base a questa, cercano di ottimizzare la propria funzione di utilità tramite una combinazione rischio-rendimento.

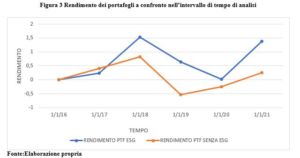

Per condurre questa analisi, si è scelto come riferimento temporale un intervallo di cinque anni. Dal 01/01/2017 al 01/01/2021. Nella costruzione dei due panieri, sono stati presi titoli presenti all’interno dell’indice S&P 500 del settore Health Care del mercato statunitense per cercare di creare due insiemi di asset per lo più omogenei. Il portafoglio ESG è stato composto prendendo dei titoli identificati oltre che nell’indice S&P 500 del settore Health Care anche nell’ETF INVESCO S&P 500 ESG UCITS ETF Acc e quindi per questo definiti ESG. Il peso all’interno del portafoglio di ciascun titolo è stato definito in base al market cap (capitalizzazione di mercato) delle aziende. Una volta definite le variabili utili al calcolo del rendimento dei due portafogli, come benchmark nello stesso orizzonte temporale è stato calcolato anche il rendimento dell’indice S&P 500 Health Care. In questo modo è stato possibile confrontare le performance dei due portafogli e dell’indice, visibile nel grafico successivo.

Un altro elemento utile calcolato per dare un’idea del confronto tra i due portafogli è il rischio di portafoglio (espresso dalla deviazione standard). Successivamente è stato calcolato il ß dei singoli titoli e dei portafogli, in modo tale da poter stimare il livello di correlazione dei portafogli con l’indice di mercato di riferimento. Infine, dato che molto spesso quando si analizza un portafoglio finanziario ci si sofferma solo sul rendimento e poco sul rischio, si è calcolato l’indice di Sharpe. Il suo risultato mostra il rapporto rischio-rendimento dell’intero portafoglio di prodotti.

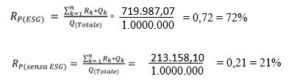

Come detto in precedenza sono stati selezionati dieci titoli all’interno dell’indice S&P 500 Health Care. In base al market cap delle aziende abbiamo ordinato i titoli all’interno dei portafogli e supposto che il quantitativo acquistato totale sia pari a 1.000.000 e in base a questo si è fissato il peso di ogni asset all’interno dei portafogli.

Tabella 1 Composizione Portafoglio ESG

| TITOLO | ESG | MARKET CAP | QUANTITA’ (Qk) | PESO (Xk) |

| Titolo A | SI | 300000 | 30% | |

| Titolo B | SI | 250000 | 25% | |

| Titolo C | SI | 200000 | 20% | |

| Titolo D | SI | 150000 | 15% | |

| Titolo E | SI | 100000 | 10% | |

| TOTALE | 1000000 | 100% |

Fonte:Elaborazione propria

Tabella 2 Composizione Portafoglio senza ESG

| TITOLO | ESG | MARKET CAP | QUANTITA’ (Qk) | PESO (Xk) |

| Titolo A | NO | 300000 | 30% | |

| Titolo B | NO | 250000 | 25% | |

| Titolo C | NO | 200000 | 20% | |

| Titolo D | NO | 150000 | 15% | |

| Titolo E | NO | 100000 | 10% | |

| TOTALE | 1000000 | 100% |

Fonte:Elaborazione propria

Tabella 3 Rendimento del Portafoglio ESG

| TITOLO | QUANTITA’ (Qk) | PESO (Xk) | Rk | Rk*QK |

| Titolo A | 300000,00 | 30% | 0,23 | 69790,46 |

| Titolo B | 250000,00 | 25% | 1,53 | 381847,89 |

| Titolo C | 200000,00 | 20% | 0,64 | 127439,21 |

| Titolo D | 150000,00 | 15% | 0,02 | 3101,08 |

| Titolo E | 100000,00 | 10% | 1,38 | 137808,43 |

| TOTALE | 1000000,00 | 100% | 719987,07 |

Fonte:Elaborazione propria

Tabella 4 Rendimento del Portafoglio senza ESG

| TITOLO | QUANTITA’ (Qk) | PESO (Xk) | Rk | Rk*QK |

| Titolo A | 300000,00 | 30% | 0,40 | 121073,92 |

| Titolo B | 250000,00 | 25% | 0,83 | 208662,13 |

| Titolo C | 200000,00 | 20% | -0,53 | -105874,28 |

| Titolo D | 150000,00 | 15% | -0,24 | -36029,08 |

| Titolo E | 100000,00 | 10% | 0,25 | 25325,42 |

| TOTALE | 1000000,00 | 100% | 213158,10 |

Fonte:Elaborazione propria

Il risultato mostra come il portafoglio con ESG ha un ritorno finanziario superiore rispetto al portafoglio senza ESG. Questa stessa applicazione la si può vedere nel grafico seguente.

Il rendimento sopra calcolato è riferito a quanto i due portafogli oggetto di analisi hanno generato nell’intervallo di tempo di riferimento.

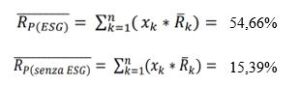

Il rendimento atteso futuro dei due portafogli analizzati è:

La formula prevede la sommatoria della moltiplicazione tra il peso di ciascun titolo all’interno del portafoglio e il rendimento del titolo k-esimo.

Il calcolo del rendimento del benchmark ovvero l’indice S&P 500 del settore Health Care ha dato un risultato del 58,30%, inferiore al portafoglio con ESG e maggiore del portafoglio senza ESG.

Tabella 5 Rendimento dell’indice S&P 500 Health Care nell’intervallo di tempo di analisi

| t | QUOTAZIONE | RENDIMENTO ANNUALE |

| 01/01/16 | 783,20 | 0 |

| 01/01/17 | 827,62 | 0,06 |

| 01/01/18 | 979,43 | 0,18 |

| 01/01/19 | 989,04 | 0,01 |

| 01/01/20 | 1188,9 | 0,20 |

| 01/01/21 | 1344,56 | 0,13 |

Fonte:Elaborazione propria

Nel grafico seguente, si può osservare meglio le performance a confronto nell’intervallo di tempo considerato, sotto il punto di vista del ritorno finanziario del portafoglio con ESG, del portafoglio senza ESG e dell’indice preso a riferimento.

L’andamento grafico mostra come il portafoglio ESG si discosti dopo il primo anno rispetto agli altri. Questo è dovuto al fatto che la sua componente di rischio è più elevata.

Il calcolo del rischio di portafoglio è più complesso rispetto al rendimento. Molto spesso esso, è espresso tramite la varianza che indica la dispersione o la distanza dei rendimenti garantiti da un’attività finanziaria rispetto alla media dei rendimenti stessi. Più la varianza ha un valore elevato, maggiore è il rischio dello strumento finanziario.

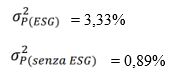

La varianza dei due portafogli risulta:

Il portafoglio con ESG è più rischioso del portafoglio senza ESG. È stato calcolato inoltre il rischio dell’indice S&P 500 del settore Health Care per avere un confronto anche su questa metrica ed è pari allo 0,67%. Inoltre, per calcolare il ß dei portafogli, è stato necessario ottenere la covarianza dei singoli titoli rispetto all’indice.

Tabella 6 Rischio di mercato del portafoglio con ESG

| TITOLO | PESO | Varianza | Deviazione Standard | Covarianza | βk |

| Titolo A | 30% | 1,20% | 21,94% | 0,0026 | 0,2601 |

| Titolo B | 25% | 5,15% | 45,38% | -0,0022 | -0,2215 |

| Titolo C | 20% | 5,31% | 46,10% | -0,0045 | -0,4493 |

| Titolo D | 15% | 2,86% | 33,81% | 0,0022 | 0,2265 |

| Titolo E | 10% | 12,56% | 70,88% | 0,0080 | 0,8091 |

| TOTALE | 100% |

Fonte:Elaborazione propria

Tabella 7 Rischio di mercato del portafoglio senza ESG

| TITOLO | PESO | Varianza | Deviazione Standard | Covarianza | βk |

| Titolo A | 30% | 7,50% | 27,39% | 0,0045 | 0,4512 |

| Titolo B | 25% | 6,25% | 25,00% | 0,0037 | 0,3764 |

| Titolo C | 20% | 5,00% | 22,36% | -0,0045 | -0,4537 |

| Titolo D | 15% | 3,75% | 19,36% | -0,0027 | -0,2686 |

| Titolo E | 10% | 2,50% | 15,81% | 0,0009 | 0,0950 |

| TOTALE | 100% |

Fonte:Elaborazione propria

L’analisi condotta come già citato in precedenza nel seguente elaborato, è stata sviluppata nell’ambito del Capital Asset Pricing Model.

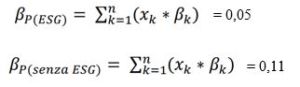

Il ß dei due portafogli è la media ponderata dei beta dei singoli titoli che compongono il portafoglio:

Infine, per dare un’ulteriore idea dell’analisi condotta è stato calcolato l’indice di Sharpe. Esso rappresenta una misura di performance aggiustata per il rischio che misura il rendimento di un portafoglio per unità di rischio complessivo. È un indicatore che misura l’extra-rendimento, rispetto al tasso risk free, realizzato da un portafoglio (o da un fondo) per unità di rischio complessivo sopportato. L’utilizzo di questo indice permette di capire quale fondo o portafoglio d’investimento è più efficiente in termini di rischio-rendimento e di capire se, data l’individuale propensione al rischio, quel portafoglio è coerente con la strategia di investimento.

Lo Sharpe ratio per il portafoglio ESG è pari allo 0,88 ed è superiore allo 0,80 del portafoglio senza ESG.

CONCLUSIONI

Gli investimenti ESG sono ormai un argomento sempre più importante all’interno del mondo della finanza. Questo paper ha avuto lo scopo di analizzare le principali caratteristiche dal punto di vista operativo di tali investimenti, con un piccolo accenno anche al contesto normativo di riferimento in modo da definire il loro impatto sul settore bancario e finanziario.

Negli ultimi anni la sostenibilità è passata rapidamente dall’essere un elemento unicamente reputazionale ad uno tecnico in grado di indirizzare le scelte di portafoglio ed influenzare la redditività dello stesso. Tutto questo grazie alla definizione degli elementi e delle linee guida sugli investimenti ESG che ne hanno delineato in maniera chiara le caratteristiche che una società e/o un investimento deve rispettare. A tal proposito, una tappa fondamentale è stato l’Accordo di Parigi (2015) che ha sottolineato l’urgenza e la necessità di prendere provvedimenti in termini di rischi ambientali e alle tematiche sociali. Inoltre, come citato nel corso dell’articolo, fondamentale è stato l’Action Plan della Comunità Europea che ha portato alla tassonomia ESG e alla standardizzazione degli indici di sostenibilità dando maggior certezze agli investitori.

In base a tali elementi, in questo elaborato è stato studiato l’investimento ESG facendo l’analisi di due portafogli, uno composto da titoli ESG e uno senza titoli ESG, al fine di dimostrare la convenienza del primo. Per prima cosa è stato confrontato il rendimento dei due portafogli e dell’indice di riferimento. Il risultato ottenuto è stato quello di un rendimento maggiore del portafoglio ESG rispetto al portafoglio non ESG. Inoltre, nel confrontare il rendimento dei due portafogli con quello dell’indice di riferimento è emerso che la performance dell’indice è peggiore rispetto al portafoglio con titoli ESG ma superiore rispetto al portafoglio senza titoli ESG. Successivamente la variabile confrontata è stata quella del rischio di portafoglio e si è visto come il portafoglio ESG sia più rischioso rispetto al paniere senza titoli ESG avendo una varianza maggiore. È stato calcolato anche il beta dei singoli titoli dei portafogli e il beta di portafoglio. Il risultato ottenuto mostra che entrambi i portafogli, avendo un beta minore di 1, sono meno rischiosi rispetto all’indice di riferimento. Infine, si è calcolato l’indice di Sharpe che mostra quale portafoglio è più efficiente in termini di rischio-rendimento. Il risultato dell’analisi mostra come il portafoglio ESG compliant sia da preferire rispetto ad un portafoglio senza titoli ESG perché genera un ritorno finanziario maggiore in relazione al rischio in quanto frutto di stock picking con asset che con dati storici prospettici hanno sovraperformato il mercato grazie anche a fattori esogeni rispetto alle caratteristiche intrinseche degli investimenti ESG dovute al settore di appartenenza dei titoli presi considerazione per svolgere l’analisi.

In conclusione, la finanza sostenibile si sta facendo strada molto velocemente all’interno del mondo finanziario negli ultimi anni, ma rimane ancora un settore non perfettamente conosciuto. Considerando un orizzonte temporale a medio-lungo termine, gli investimenti ESG con molta probabilità potrebbero conquistare il mercato finanziario e dimostrarsi imprescindibili a livello globale. Infatti, negli anni a venire le tematiche ambientali diventeranno sempre più importanti con l’aumentare della gravità degli effetti del climate change e il settore finanziario e soprattutto quello bancario, avranno il ruolo di indirizzare sempre più risorse verso investimenti ESG.